In bijna dezelfde lijn als de spaarrentes, zijn ook de hypotheekrentes gedaald. We hebben hypotheekrentes van 1% gezien voor een periode van 10 jaar. Het is nog nooit zó goedkoop geweest om geld te lenen om een woning te kopen of te herfinancieren.

Maar bij een schuld hoort ook aflossen. En door de lage rente kan dat wel eens heel anders gaan dan vroeger. Dat heeft te maken met het volgende taboewoord in de politiek: De Hypotheekrenteaftrek. U ontvangt deze aftrek als uw schuld voldoet aan bepaalde voorwaarden. Als dat zo is, dan mag u de betaalde rente in aftrek brengen op uw inkomen. Dit is erg interessant, maar vooral bij een hoge rente en bij een hoog belastingtarief. En daar zijn nu juist twee dingen aan het veranderen: de hoge rente is er niet meer en het belastingtarief waartegen u aftrekt wordt lager. In 2020 is dit nog maximaal 46%. Ook wordt uw eigenwoningforfait hoger door de hogere WOZ-waardes. Kortom; uw belastingvoordeel wordt een stuk kleiner. Een simpel voorbeeld.

U heeft een woning met een waarde van 500.000 euro en u heeft een hypotheek van 350.000 euro. Dus er is een overwaarde van 150.000 euro. Stel u heeft een hypotheek, waarvan 100.000 euro aflossingsvrij. De rente daalt van 4% naar 1,75%. Wat verandert dat voor u per maand?

| Aflosvrij hypotheek €100.000 | Oude situatie 4% | Nieuwe situatie 1,75% |

| Bruto rente per maand | €333,33 | €145,83 |

| Netto rente per maand | €180 | €78,75 |

| Belastingvoordeel per maand | €153,33 | €67,08 |

| Nettoverschil per maand | – | €86,25 |

Het belastingvoordeel is dus een stuk kleiner geworden, maar u gaat door de lage rente ook 86,25 euro per maand minder betalen voor dezelfde lening.

Wat betekent dit voor u?

Omdat het belastingvoordeel steeds lager wordt, ontstaan andere mogelijkheden voor u. Het is financieel niet altijd nodig om de hypotheekrenteaftrek volledig te benutten. Misschien is het wel interessanter om een deel van uw hypotheek in Box 3 te zetten. U heeft dan geen hypotheekrenteaftrek over dat deel, maar u bent wel flexibeler. U kunt zelf beter bepalen hoe u de schuld aflost.

Een voorbeeld:

U sluit uw hypotheek over in verband met de lage rente en leent 100.000 euro extra. Dus u ontvangt over dat deel geen hypotheekrenteaftrek, maar u krijgt het wel gestort op uw rekening. U betaalt hier dan 145 euro rente voor per maand. Mogelijk is uw totale maandlast vergelijkbaar met wat u nu per maand betaalt. Dit komt omdat ook over het overige deel van uw hypotheek de rente lager wordt.

Wat te doen met 100.000 euro?

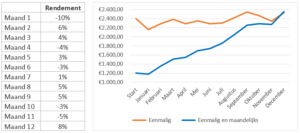

Uiteraard moet u ooit die 100.000 euro weer aflossen, maar misschien is dat pas als u het huis verkoopt. Uw vrijgemaakte overwaarde kunt u gaan gebruiken om vermogen op te bouwen. Zoals u bekend is, moeten we in Nederland zelf meer zorgen voor ons eigen pensioen, de studie van de kinderen of vermogen als we eerder willen stoppen met werken. Met de 100.000 euro uit dit voorbeeld kunt u bijvoorbeeld gaan beleggen.

Beleggen levert u in veel gevallen een beter resultaat op de lange termijn. Het kan dus zomaar zijn dat u 4% rendement maakt over uw vermogen. Dan groeit uw 100.000 euro over 20 jaar aan tot een bedrag van ruim 219.000 euro. Genoeg om de hypotheek mee af te lossen en u houdt dan ook nog 119.000 euro over voor een beter pensioen of de andere financiële doelen die u heeft.

Een ander voordeel is dat uw geld beschikbaar is. Als u uw hypotheek te veel aflost, heeft u wel vermogen, maar daar koopt u weinig mee. De bakker accepteert namelijk geen bakstenen en het zou zonde zijn om uw tuin in te richten als camping (zoals op de foto hieronder) om toch genoeg inkomen te hebben. Beter is dat u geld beschikbaar heeft, zodat u het kunt gebruiken voor een makkelijker en fijner leven.

Misschien is in uw geval ook wel een andere oplossing mogelijk. Ik help u er graag bij.

Let op

Let op

Niets is zo ongelijk, als ongelijke mensen gelijk behandelen als het op geld aankomt. Daarom adviseer ik u graag wat het beste is in uw eigen situatie. Bent u benieuwd wat voor u mogelijk is? Neem contact op met mij via 0646189406 of [email protected] of kijk op onze website www.planningvision.nl