Uit de Consumentenmonitor van de Autoriteit Financiële Markten (AFM) van begin 2020 blijkt dat te weinig mensen beleggen. Inderdaad.. té weinig, omdat het echt nodig is om vermogen in stand te houden of te laten groeien. Het merendeel van alle mensen moet geld opzij zetten voor belangrijke doelen zoals pensioen, studie van de kinderen of eerder stoppen met werken.

Waarom beleggen mensen zo weinig?

In het rapport komt een schrikbarende conclusie voorbij. Bijna letterlijk, want mensen schrikken zich een hoedje als het over beleggen gaat. Ruim 55% geeft aan dat beleggen te riskant is. We vinden het eng. In dit artikel leg ik uit waarom het voor u niet spannend hoeft te zijn en hoe u een prettige beleggingservaring krijgt.

Het is natuurlijk wel interessant om te bepalen waarom mensen beleggen eng vinden. Dit heeft mogelijk te maken met de informatie die u krijgt. Die informatie beïnvloed ons beeld. Een voorbeeld. Als ik u zou vragen welk dier u gevaarlijker vindt, een hond of een haai? Wat is dan uw antwoord?

Mijn ervaring is dat de meeste mensen haaien eng vinden en honden lief. Dit is best verklaarbaar, want we zien de haai als een gevaarlijk mensenetend dier dat in de zee wacht totdat u daar lekker pootje gaat baden. Als iemand overlijdt aan de gevolgen van een haaienaanval, is het steevast wereldnieuws. Op zich is dit bijzonder, want hoe relevant is het voor ons dat iemand aan de westkust van Australië is overleden aan de gevolgen van een haaienaanval?

Het gevolg is echter dat we haaien als gevaarlijke dieren zien. Is dit wel terecht? In principe niet. Jaarlijks overlijden gemiddeld 5 mensen door een haaienaanval, terwijl in 2018 35.000 mensen overleden door toedoen van een hond.

Hierdoor ontstaat dus een vertekend beeld en dat is met beleggen niet anders. We horen vooral iets over beleggingen als het nieuwswaardig is en dat is bijna per definitie als het fout gaat.

Dus, veel mensen hebben gehoord van de woekerpolisaffaire en zien in de krant en op het journaal alleen items over ‘Een bloedrode dag op de beurs’. Nooit opent het NOS Journaal met ‘Het was vandaag een rustige dag op de AEX’. Dit doet wat met onze perceptie en dus ervaren teveel mensen beleggen als riskant. Helaas is dit onterecht.

Hoe zit het dan echt?

Beleggen betekent dat u risico neemt met uw vermogen. Het doel is simpel. U wilt rendement maken. Daar heeft u risico voor nodig blijkt uit de definitie:

Rendement = de vergoeding voor het gelopen risico

De vraag is dan wat risico écht is. Volgens de theorie is risico de beweging van uw beleggingen. Simpel gezegd hoe hard uw beleggingen schommelen. Zo zagen we in 2020 een daling van wel 30% op de Nederlandse AEX tijdens de eerste corona-lockdown. Dit lijkt eng en spannend. Maar kort daarna steeg de beurs weer met ruim 50% en dat allemaal binnen 9 maanden. Heftige bewegingen die erbij horen als u alleen in Nederlandse aandelen belegt. Deze schommelingen leveren u uiteindelijk wel een mooi rendement op. Het is belangrijk dat u dit vooraf weet en ook de tijd neemt om het rendement uw kant op te laten komen. Kijk dus niet te vaak wat uw beleggingen doen. Doet u dat wel? Dan ziet u de schommelingen en daardoor wordt u geconfronteerd met de risico’s die erbij horen.

Kortom; de angst voor beleggen ontstaat bijna altijd door een aantal zaken:

- De verkeerde perceptie

- De verkeerde verwachtingen

- Teveel betrokkenheid

In de realiteit levert goed gespreid en lange termijnbeleggen in verreweg de meeste gevallen mooie rendementen op.

Als u 15 jaar had belegd in wereldwijde aandelen, dan had u 231,8% rendement behaald. Anders gezegd: als u was gestart met 10.000 euro, dan was die 10.000 euro uitgegroeid tot 35.926 euro.

De reden dat weinig mensen dit resultaat gehaald hebben, is dat in die tijd de crash van begin 2000 nog vers in het geheugen lag. Daarnaast betaalden we toen nog hoge kosten om te beleggen en was beleggen niet zo toegankelijk als nu.

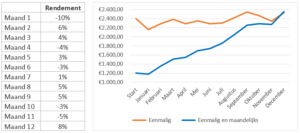

Een betere beleggingservaring

Wat zou een fijne beleggingservaring voor u zijn? Deze vraag wordt vaak op dezelfde manier beantwoord: “Rustig, met een mooi rendement op termijn”. Ik ben overtuigd dat we samen kunnen zorgen dat u deze fijne beleggingservaring krijgt. Door te starten vanuit een financieel plan, krijgt u financieel inzicht. We zorgen dat er voldoende spaargeld is om tegenvallers op te vangen en dat u de uitgaven kunt doen die u wilt doen. Dit geeft financiële rust. Met het geld dat u over heeft gaan we dan op een verstandige manier maandelijks, eenmalig of een combinatie hiervan inleggen. Ik zorg dat u een goed gespreide en prijsbewuste belegging krijgt die ik voor u in de gaten houd. Zo kunt u tijd maken voor belangrijke zaken, zonder dat u wakker ligt over uw beleggingen. Wie wil dit nu niet?

Heeft u interesse of wilt u een kennismakingsgesprek over beleggen voeren en hoe dat in uw financiele behandelplan past?

Neem contact op met Paul Jansen, financiele huisarts met Planning Vision, 06 46189406 of [email protected]

Let op

Let op

Een gesprek zorgt ook voor andere voordelen:

Een gesprek zorgt ook voor andere voordelen: